Los inversores parecen pensar que las consecuencias negativas de este conflicto recaerán en gran medida en Ucrania y Rusia. ¿Es esta una visión correcta?.

Degussa presenta su market report «Oro: demasiado bajo durante demasiado tiempo» en base a la situación actual que está provocando el conflicto entre Rusia y Ucrania. Como afirman, el precio del oro está alrededor de un 5% por debajo de su máximo histórico de agosto de 2020 por lo que, ¿ha perdido el oro su brillo?; ¿ya no se considera un refugio seguro?. Semejante conclusión sería ciertamente prematura.

En primer lugar, los bancos centrales parecen haber convencido al público en general de que el reciente aumento de la inflación de los precios de los bienes de consumo será temporal. Si bien puede durar un poco más de lo que se pensó originalmente, los consejos de los bancos centrales siguen diciendo que tarde o temprano volverá a la normalidad. A medida que las personas compran esta historia, no reducen sus tenencias de efectivo, por ejemplo, intercambiando su efectivo por oro y plata, por lo que la inflación real deja los precios de estos metales preciosos relativamente inalterados.

Además, los bancos centrales han puesto una «red de seguridad» en los mercados financieros. Es decir, han señalado a la comunidad de inversores (en Wall Street) que se evitarán incumplimientos crediticios a gran escala y que se rescatará a los prestatarios sobrecargados si es necesario. Esto, a su vez, ha reducido la aversión al riesgo de los inversores y, por lo tanto, la demanda de seguros contra impagos, contra los que se protegen las tenencias de oro y plata.

Por supuesto, la invasión militar de Rusia a Ucrania ha asustado a los mercados financieros, particularmente en el mundo occidental. Sin embargo, los inversores parecen pensar que las consecuencias negativas de este conflicto recaerán en gran medida en Ucrania y Rusia. ¿Es esta una visión correcta?. Occidente ha impuesto aplastantes sanciones económicas y financieras a Rusia. De hecho, el país ha sido efectivamente cortado y aislado del resto del mundo.

Si bien los políticos occidentales están obteniendo un fuerte apoyo de sus electores para sancionar fuertemente a Rusia, es una pregunta abierta cómo afectarán las sanciones al conflicto y hacia dónde conducirán en última instancia. No se necesita mucho para pintar un cuadro sombrío. Una Rusia que toma represalias podría interrumpir fácilmente el suministro de petróleo y gas de Europa, provocando así una profunda recesión y una inflación vertiginosa, un escenario que en realidad pondría al euro en una verdadera prueba de supervivencia. Esto nos lleva al oro.

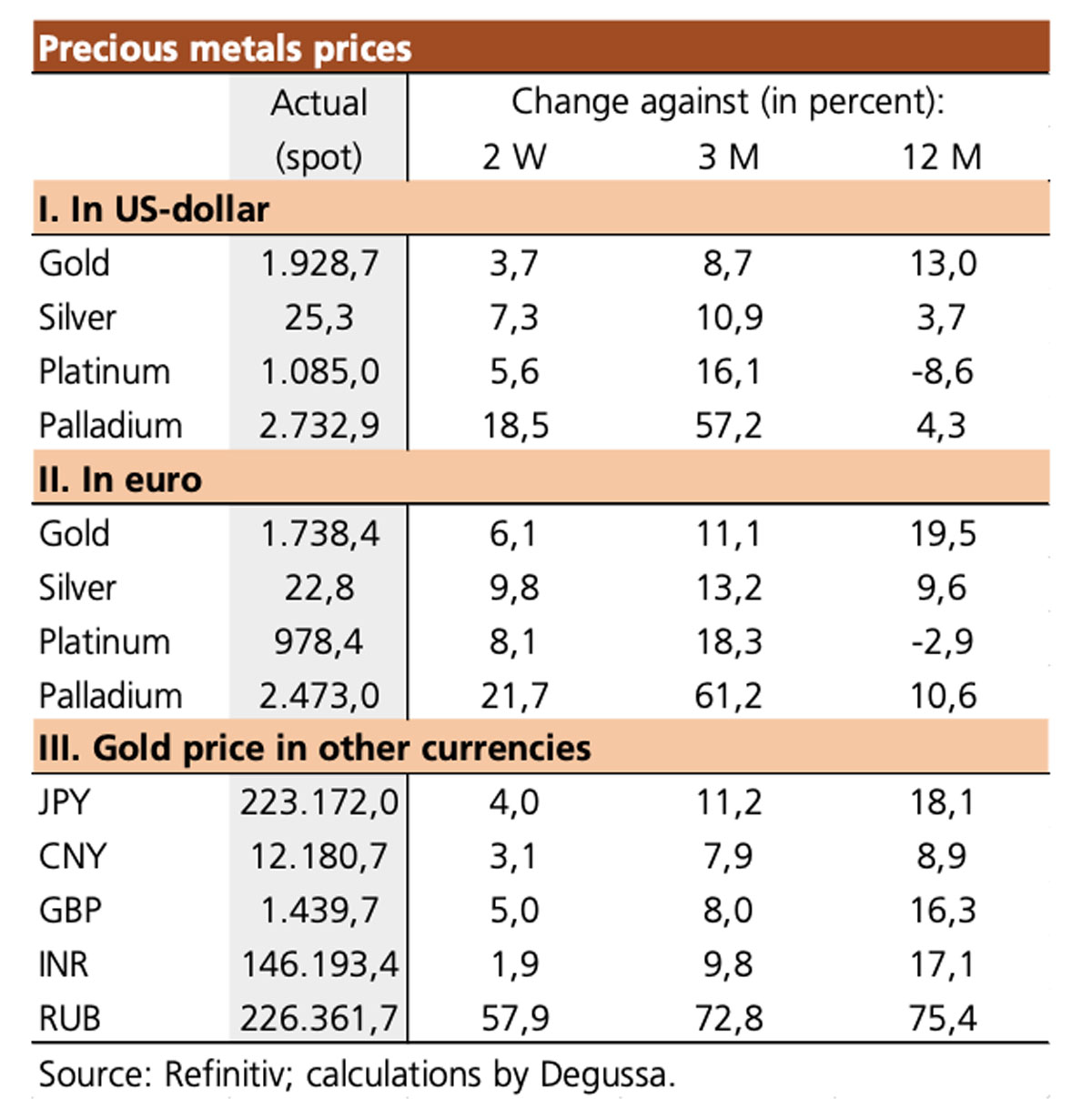

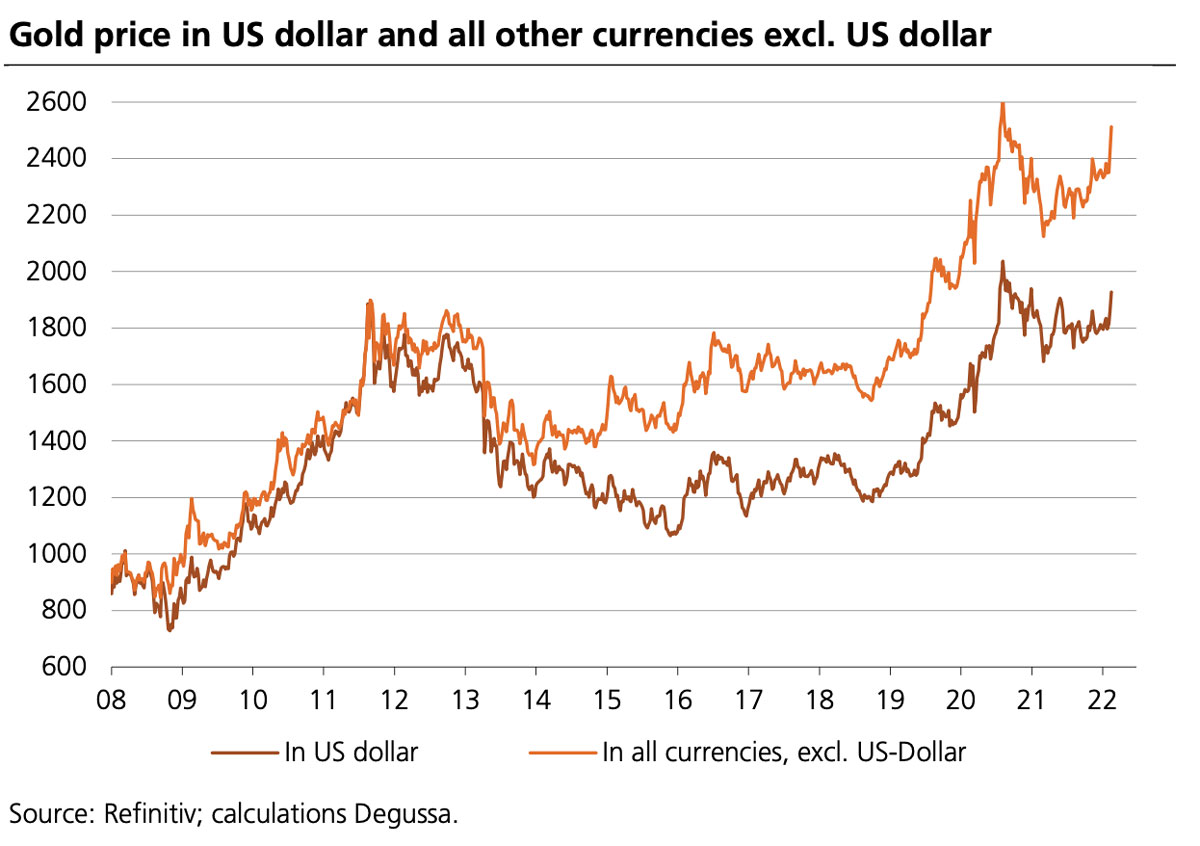

Después de permanecer relativamente bajo en dólares estadounidenses durante los últimos dos años, el precio del oro ha aumentado considerablemente en otras monedas. Por ejemplo, los precios del oro en euros y yenes japoneses alcanzaron nuevos récords. De hecho, el oro se ha apreciado últimamente frente a prácticamente todas las divisas. Esto subraya que el dólar estadounidense sigue siendo la moneda fiduciaria preferida; y que se necesitará una caída significativa en la confianza en el billete verde para impulsar el precio del oro al alza en términos de dólares estadounidenses.

Entonces, ¿qué pasa con la confianza en el dólar estadounidense? Es justo decir que los agentes del mercado esperan que la Reserva Federal suba las tasas de interés desde los niveles excepcionalmente bajos más temprano que tarde y que esta sería una buena razón para mantener la fe en el dólar estadounidense. Aquí es donde debería surgir el escepticismo porque es poco probable que la Fed impulse un aumento de la tasa de interés suficiente para frenar la alta inflación.

Esto se debe a que la deuda mundial ha alcanzado un nivel en el que las economías simplemente no pueden permitirse aumentar las tasas de interés, y mucho menos las tasas de interés reales (es decir, ajustadas a la inflación). Un aumento en el costo del crédito y del capital podría desbaratar la estructura de producción y empleo construida durante muchos años de tasas de interés excepcionalmente bajas y un crecimiento excesivo de la oferta de crédito y dinero. Si bien es tranquilizador pensar que los bancos centrales combatirán la inflación, en realidad es un escenario poco realista.

En un régimen interminable de inflación elevada y tasas de interés suprimidas, es solo cuestión de tiempo antes de que los inversores vuelvan a descubrir el atractivo de tener oro. Sin duda, el precio del oro se ha mantenido demasiado bajo durante demasiado tiempo. «Y aunque no puedo predecir cuánto tiempo permanecerá demasiado bajo el precio del oro, estoy bastante seguro de que no seguirá así. Desde esta perspectiva, mantener el oro a los precios actuales es un seguro contra los caprichos del dinero fiduciario con un potencial alcista considerable«.